در ادامه مطلب مقدمه بازارهای مالی، میخواهیم به مطلب مهمی با نام تحلیل تکنیکال بپردازیم. در مطلب قبلی گفتیم که دو نوع اصلی تحلیل در بازارهای مالی وجود دارد، تحلیل فاندامنتال و تحلیل تکنیکال. در مورد تحلیل فاندامنتال گفتیم که مربوط به مسائل اصلی آن رمزارز یا سهام میشود. به عنوان مثال، وقتی موشک ماهوارهبَر شرکت SpaceX با موفقیت پرتاب میشود، سهام شرکت رشد میکند، یا وقتی شبکه اجتماعی اینستاگرام به مدت چند ساعت از دسترس خارج میشود، سهام شرکت فیسبوک سقوط چشمگیری میکند، یا هنگامی که کشوری بیتکوین را به عنوان ارزی قابل معامله قبول میکند این ارز رشد میکند، اما هنگامی که اتفاق مهمی در جریان نیست، ما متوجه میشویم که قیمت همچنان در حال تغییر است، در ادامه به این مطلب میپردازیم.(در این متن سعی شده است که از واژههای انگلیسی پرکاربرد، به همان شکلی که هستند استفاده شود نه معادل فارسی آنها. به این علت که در فضای تریدینگ این واژهها بسیار پرکاربرد هستند و آشنایی با آنها به همان صورت انگلیسی، به موفقیت شما در این فضا کمک شایانی خواهدکرد.)

تعریف تحلیل تکنیکال

در روزهای عادی که اتفاق فاندامنتال خاصی رخ نمیدهد، ما با تغییراتی مواجه هستیم. به عنوان مثال به نمودار زیر نگاه کنید. نمودار زیر، نمودار پنج دقیقهای بیت کوین برای چند روز پیش است. در این روز ما اخبار فاندامنتالی خاصی از بیتکوین نشنیدهایم، اما همچنان مشاهده میکنیم که قیمت در بازهای تقریبا 4 درصدی در حال تغییر است. علت این مسئله چیست؟ علت این اتفاق را در دو حوزه فروشنده و خریدار برای شما توضیح میدهم.

حضور در بازار به عنوان فروشنده

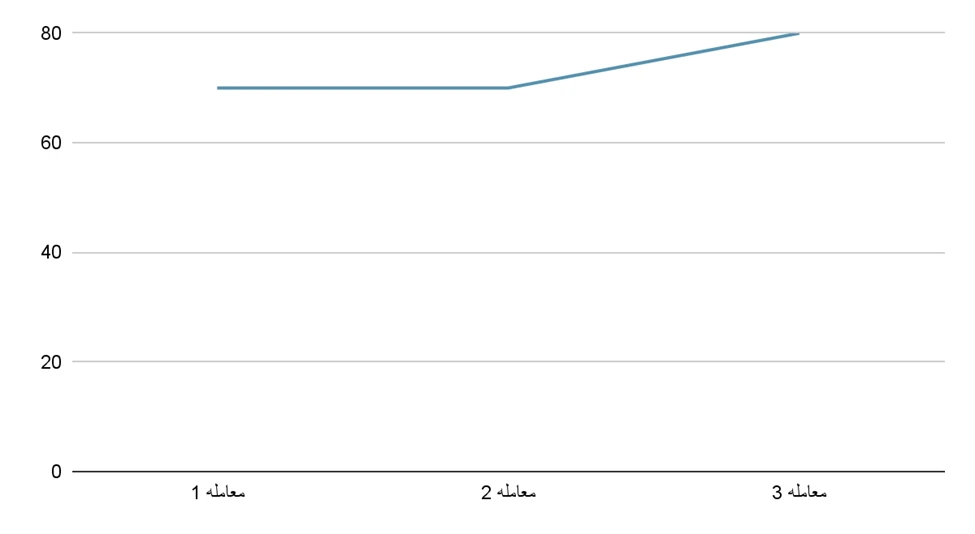

فرض کنید که شما دارای ملکی در لواسان هستید و قصد فروش آن را دارید، و قیمت ملک در چند ماه اخیر تقریبا ثابت مانده است(فرض محال محال نیست!)، حال شما میخواهید ملک خود را برای فروش بگذارید، اگر قیمت حال حاضر در لواسان متری 70 میلیون باشد، شما سعی میکنید آن را 80 میلیون بفروشید، تلاش خود را برای سود بیشتر از آن معامله میکنید. شاید کسی پیدا شود که آن را از شما به قیمت 80 میلیون خریداری کند. اگر معامله شما با قیمت 80 میلیون انجام گیرد، در کل لواسان پخش میشود که فلانی ملکش را با قیمت 80 میلیون فروخت. در نتیجه قیمت ملک در لواسان بالا میرود. حال قیمت کنونی 80 میلیون تومان است و هرکس قصد فروش ارزان تر را داشته باشد حس ضرر کردن خواهد کرد. به نمودار پایین دقت کنید، قیمت در هفتاد میلیون تومان قرار داشت، اما پس از معامله شما، به قیمت 80 میلیون تومان درآمد.

حضور در بازار به عنوان خریدار

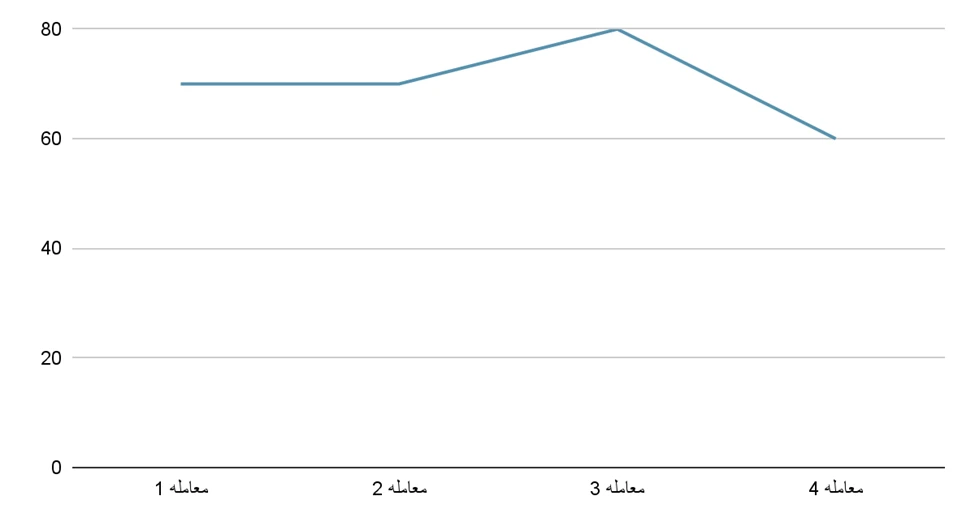

حال فرض کنید که شما مقداری پول پس انداز کردید و قصد خرید ملکی در لواسان را دارید. پس از معامله قبلی قیمت ملک در لواسان در حال حاضر متری 80 میلیون تومان است، اما شما میخواهید متری 60 میلیون تومان خریداری کنید، چون سود شما به عنوان خریدار در خرید با قیمت کمتر است. پس شما درخواست خرید با قیمت 60 میلیون را در املاکی ثبت میکنید، و فردی پیدا میشود که ملکش را به شما با این قیمت بفروشد. به نمودار قیمت در شکل بعد نگاه کنید. بعد از معامله شما قیمت ملک در لواسان به متری 60 میلیون تومان تغییر یافت.

در اینجا مشاهده میکنید که با اینکه اتفاق بیرونی روی قیمت ملک تاثیر نداشت، خود معاملهگرها باعث تغییرات قیمت ملک در لواسان شدند. علت تغییرات قیمتی هم که در عکس یک در نمودار بیتکوین مشاهده کردید، همین امر است. همواره تعدادی فروشنده وجود دارند که قصد دارند به قیمت بالاتری بفروشند و تعدادی خریدار که قصد دارند به قیمت پایینتر بخرند، تقابل این دو گروه با یکدیگر، تغییرات در نمودار قیمت را ایجاد میکند. هدف ما در تحلیل فنی یا تکنیکال این است که بتوانیم تشخیص دهیم که در حال حاضر کدام گروه قویتر است. اگر فروشندهها قویتر عمل کنند قیمت بالا میرود، و اگر خریداران قویتر عمل کنند قیمت پایین میآید.

در ادامه با چند تعریف آشنا میشویم:

- روند یا ترند(trend): وقتی قیمت، مسیری رو به بالا یا رو به پایین را طی میکند به اصطلاح یک ترند دارد. ترندها در بازههای زمانی مختلف تعریف میشوند. به عنوان مثال ممکن است بیتکوین در بازه زمانی یک ساعته ترندی مثبت داشته باشد، ولی در بازه زمانی یک روزه ترندی منفی داشته باشد.

- گاومیش یا بول: به ترندی بولیش(bullish) میگویند که رو به بالا یا سبز باشد.

- خرس یا بِر: به ترندی بِریش(bearish) میگویند که رو به پایین یا قرمز باشد.

در شکل پایین یک ترند بولیش و یک ترند بریش را مشاهده میکنید:

از این قسمت به بعد ما شروع به تحلیل نمودارها میکنیم. همانطور که قبلا گفتیم هدف اصلی ما به عنوان تریدر این است که متوجه شویم که قیمت قرار است بالا رود یا پایین. تحلیل نمودارها و پیشبینی قیمت در آینده به چند روش صورت میگیرد، که در هر قسمت به توضیح موارد مختلف آن میپردازیم:

تحلیل بر حسب الگوهای مهم در کندل چارتها

اگر در اینترنت به دنبال الگوهای ترید بگردید، با هزاران عنوان مواجه خواهید شد، اما اکثر این پترنها فریبی بیش نیستند. در ادامه معنی فریب در حوزه تحلیل بازارهای مالی را با مثالی کامل برایتان تعریف خواهم کرد. فرض کنید که قرار است به مسافرتی بروید، و باید برای آن سفر آماده باشید، حال به جای اینکه به یک سایت هواشناسی بروید و آب و هوای مقصدتان را مشاهده کنید، سعی میکنید از روی حرکت ابرها در آسمان، یا پرواز پروانهها، پیشبینی کنید که قرار است در مقصد شما باران بیاید یا خیر! منظور از فریب چیست، منظور این است که ممکن است شما در زندگی خود واقعا یکی دوباری دیده باشید که پروانه ای قبل از باران حرکات خاصی از خود نشان داده است. ولی آیا واقعا چنین استدلالی، استدلالی منطقی است؟

در حوزه تریدینگ هم دقیقا همین اتفاق میافتد. شما یک الگوی خاص و عجیب میبینید و فکر میکنید که آن الگو کار میکند. حقیقت این است که شاید الگوی عجیب و خاص شما یکی دو بار موفقیت آمیز عمل کند، ولی در نهایت ممکن است در یک ترید خاصی که شما مقدار زیادی از سرمایه خود را در آن وارد کردهاید، این الگوی عجیب جواب ندهد و باعث ضرر سنگینی برای شما شود.

در ادامه الگوهای پایهای و اساسی را توضیح میدهیم. این الگوها از الگوهای پایهای بودهاند و در اکثر موارد معنیها و مفهومهای اقتصادی دارند. لطفی به خودتان بکنید و از الگوهای عجیب و غریبی که در چارت میبینید برای خود معنی و مفهوم نسازید.

خطهای ساپورت (حمایت) و رزیستنس (مقاومت)

گاهی در نمودارها خطوطی را مشاهده میکنیم که به نظرمان میرسد سَدّ راه قیمت شدهاند. یا نمیگذارند قیمت از حدی بالاتر برود یا نمیگذارند قیمت از حدی پایینتر بیاید. به شکل پایین دقت کنید. نمودار زیر، نمودار بیتکوین در بازه 16 سپتامبر تا 7 اکتبر سال 2021 است. همانطور که مشاهده میکنید، در حدود قیمت 41 هزار دلار انگار دیواری وجود دارد که باعث جلوگیری از پایینتر آمدن قیمت میشود، و همینطور از بالا نیز در حدود قیمت 45 هزار چنین خطی مشاهده میشود(علت اینکه این دو خط در حقیقت چگونه ساخته شدهاند، بحثی پیشرفتهتر است که در محتوای ما نمیگنجد). خط 41 هزار خطی است که اصطلاحا قیمت را حمایت میکند و خط 45 هزار خطی است که جلوی پیشرفت قیمت مقاومت یا رزیست (resist) میکند.

حال سوالاتی که ما به عنوان تریدر باید پاسخ دهیم اینها هستند:

- آیا این خط ساپورت یا رزیستنسی که کشیدهام واقعی و درست است؟ یعنی آیا واقعا قیمت در نزدیکی این خطوط، چندبار رفتار خاصی از خود نشان داده است یا صرفا یکبار این اتفاق افتاده است؟

- قرار است بر اساس اطلاعات، قیمت گذشته، و کندلهای قبلی، ساپورت شکسته شود یا رزیستنس؟

- اگر قیمت ساپورت حمایت را بشکند (یعنی رو به پایین) تا کجا پایین میآید؟

- اگر قیمت رزیستنس را بشکند تا کجا بالا میرود؟

- آیا در خود این باند (محدوده) قیمتی که ایجاد شده است میشود ترید سودمندی کرد؟

خطهای حمایت و مقاومت مورب

گاهی خطهای ساپورت و رزیستنس های موربی نیز ایجاد میشوند که برای ما ارزش تحلیلی دارند. ما میتوانیم در نزدیکی این خطوط رفتارهای خاصی از قیمت رمزارزها مشاهده کنیم. در ادامه مثالی از این حالت برای شما آمده است: خط موربی که مشاهده میکنید خطی است در نمودار روزانه رمزارز دات (DOT). این خط حدود پنج بار تست شده است (پنج برخورد و بازگشت تا قبل از شکسته شدن داشته است). پس این خط برای ما ارزش زیادی دارد. معنی ارزش زیاد در این باره این است که اگر این خط شکسته شود، با احتمال خوبی (احتمال بیشتر از 50 درصد) به قیمت رو به پایین خود ادامه خواهد داد. پس ما در اینجا در صورت شکسته شدن خط مورب قیمت، میتوانیم یک خرید به صورت شورت انجام دهیم (مفاهیم شورت(short) و لانگ(long) در قسمت قبلی به صورت کامل توضیح داده شدهاند).

آرامش قیمت بعد و قبل از تغییرات بزرگ(آرامش قبل و بعد از طوفان)

این یک پترن پرتکرار است که در اکثر مواقع اتفاق میافتد. بعد از تغییرات زیاد در قیمت یک دارایی (رمز ارز یا سهام یا بورس های دیگر) قیمت آن دارایی، مدتی به ثباتی نسبی میرسد و نرخ تغییراتاش به صورت چشمگیری کاهش مییابد. به نمودار ساعتی بیت کوین در بازه 4 تا 8 فوریه 2022 نگاه کنید، قیمت رشد بزرگی داشته و پس از آن در باندی حرکات کوچک انجام داده، دوباره جهشی داشته و استراحت کرده.

نکات پایانی در الگوها

- در نهایت مهمترین مسئلهای که وجود دارد، مسئله مشاهده تغییرات قیمت یا پرایس اکشن(price action) است. برای اینکه بتوانید الگوهای مناسب و با دقت بالا پیدا کنید، باید ساعتها و حتی روزها را به مشاهده تغییرات قیمت بگذرانید. سایت تریدینگ ویو (trading view) را باز کنید و به یک نمودار خاص (به عنوان مثال نمودار ساعتی یا دقیقهای بیتکوین) نگاه کنید شوید. سعی کنید با تحلیل تاریخچه قیمت، پیشبینی کنید که قرار است در آینده نزدیک چه اتفاقی سر قیمت بیاید. پیشبینیها و مشاهدههای خود را یادداشت کنید و سعی کنید ضریب خطای خود را کاهش دهید.

- سعی کنید پیشبینیهای بقیه را پیشبینی کنید. معامله در بازارهای مالی کاملا برحسب اشخاص است. در هر لحظه هزاران نفر در حال خرید و فروش بیتکوین هستند. باید تلاش کنید که بفهمید دید غالب در هر لحظه چیست. آیا پیشبینی عموم در حال حاضر بالا رفتن قیمت است یا پایین آمدن آن؟ اگر اکثر افراد قصد خرید داشته باشند، قیمت به بالا میرود و اگر اکثر افراد قصد فروش داشته باشند، قمیت به پایین میآید.

- تمرین و تمرین بیشتر چاره است. مانند هر کار دیگری در دنیای ما، تلاش و تمرین باعث بهبود و تقویت ما میشود. هر چقدر بیشتر نمودارها را مشاهده کنید، تحلیلهای شما دقیقتر میشود. در حوزه تریدینگ معمولا مطرح میشود که حداقال 6 ماه مطالعه و تمرین لازم است تا بتوانید شروع به انجام ترید های ساده و کم خطر کنید، و برای تریدهای ریسکیتر و حساستر 1 تا 2 سال تمرین و تلاش لازم است.

انواع مختلف خرید و فروش در دنیای تریدینگ

در بازارهای مالی انواع مختلفی خرید و فروش میتواند رخ دهد، که هر کدام مزیتها و ضررهای گوناگونی دارند. هیچ کدام از آن یکی بهتر نیست، و شما صرفا باید برحسب نوع استراتژیای که دارید انتخاب کنید که میخواهید از کدام یک استفاده کنید.

خرید با قیمت مارکت (market order)

در این حالت مثلا شما به صرافی میگویید که قصد خرید یک صدم بیتکوین را با قیمت کنونی دارید(در حال حاضر حدودا میشود 378 دلار)، آنوقت صرافی در لحظه مبلغ 378 دلار از حساب شما کم میکند و یک صدم بیتکوین را به حساب شما منتقل میکند. قیمت مارکت (market price)، قیمتی است که آن دارایی، بر اساس میزان عرضه و تقاضا و بر اساس معاملات گذشته تعیین میشود.

خرید با قیمت مشخص (limit order)

در این حالت شما به صرافی میگویید که قصد خرید یک صدم بیتکوین با قیمتی مشخص و تعییدن شده از سمت خود را دارید. فرض کنید که قیمت کنونی بیتکوین 42 هزار دلار باشد، و پیشبینی شما این است که قیمت قرار است تا 40 هزار دلار پایین بیاید، و بعد بالا برود، شما در صرافی یک دستور خرید یک صدم بیتکوین به صورت لیمیت روی 40 هزار دلار میگذارید. اگر قیمت پایین بیاید و به 40 هزار دلار برسد، صرافی به صورت خودکار برای شما یک صدم بیتکوین را میخرد و مبلغاش را از حساب شما کم میکند.

فروش با استاپ لاس(حد ضرر) و تیک پرافیت(حد سود)(stop loss and take profit)

اینها روشهای فروش برای وقتی است که شما ترید یا پوزیشنی باز دارید. به عنوان مثال 10 رمزارز دش (dash) را در قیمت 88 دلار خریدهاید. این امکان و روش فروش به ما کمک میکند که بتوانیم فروش خود را خودکار کنیم. مثلا شما روی قیمت 80 دلار استاپ لاس میگذارید که از ضرر بیشتر شما جلوگیری کند، و روی قیمت 110 دلار تیک پرافیت میگذارید که با سودی خوب ترید خود را به پایان برسانید. استاپ لاس به این معناست که اگر پیشبینی من اشتباه بود، بیشتر از این مقدار نمیخواهم ضرر کنم، و تیک پرافیت به این معناست که پیشبینی من این است که قیمت این دارایی، تا این مقدار رشد میکند. همیشه و همواره از استاپ لاس استفاده کنید. در هر شرایطی که بودید.

استراتژی ترید

مبحث بعدی که باید با آن آشنا شویم مبحث استراتژی است.

استراتژی تریدینگ یعنی استفاده از تمام نکاتی که تا به حال با آنها آشنا شدهاید برای پیشبینی دقیقتر. در ادامه چند گام مهم هر استراتژی را با هم بررسی میکنیم.

مرحله اول: انتخاب رمزارز

در سایت فارکس (forex) که بزرگترین سایت تریدینگ است، هزاران بازار و جفت دارد و سایت binance، بزرگترین صرافی آنلاین رمزارز، بیش از هزار نوع رمزارز در سایت خود معامله میکند. حتی سایت ایرانی والکس و نوبیتکس نیز بیش از 20 رمزارز برای معامله دارند. از میان این همه رمزارز، باید کدام را برای معامله انتخاب کرد؟ گاهی روزها چند رمزارز میبینید که با نرخهای عجیب و غریب، زیاد شدهاند. گاهی آنها بیست درصد یا حتی بیشتر در مدت یک روز بالا میروند. پس مسئله انتخاب رمزارز برای معامله مسئله بسیار مهمی میتواند باشد.

برای انتخاب رمزارزهای مناسب برای ترید، باید هم فاندامنتال تحلیل کنیم و هم تکنیکال.

در پست بعد، با کمک ربات تریدر، میتوانیم رمزارزهایی که پتانسیل خوبی برای رشد دارند را پیدا کنیم و در آنها سرمایه گذاری کنیم.

مرحله دوم: استراتژی ورود

بعد از انتخاب یک یا چند رمزارز، باید بعد از تحلیل تکنیکال آن رمزارز، برای خود یک استراتژی ورود تعریف کنیم. به عنوان مثال استراتژی ما میشود خرید 10 رمزارز دات (DOT) بعد از اینکه نزدیک به خط ساپورتی شد که پیشبینی کردیم، یا فروختن (short) صد رمزارز snx وقتی که به یک رزیستنس محکم نزدیک میشود.

مرحله سوم: استراتژی خروج

باید در نقطه ای ورود کنید که طبق پیشبینیتان، بتوانید در نقطه خوبی خارج شوید. انتخاب رمزارز و استراتژی ورود خیلی مهم هستند، ولی تقریبا مهمترین کار در بازار ترید رمزارزها، بستن تریدهای باز (پوزیشنهای باز) است. اینجا همان جایی است که ترس و طمع انسان را از پای در میآورند و به اون اجازه منطقی فکر کردن نمیدهند. چه خوب که ما رباتی خواهیم نوشت که ترس و طمعی احساس نخواهد کرد، و تریدهای ما را با آرامش خاطر خواهد بست.

مرحله چهارم کنترل احساسات(کنترل ریسک)

هیچ پیشبینی در هیچ زمینه زندگی ما قطعی نیست. ممکن است پس از ساعتها تلاش و تحلیل نتیجه بگیریم که قرار است قیمت بالا برود، اما پس از چند ساعت، قیمت سقوطی تاریخی کند. باید در هر ترید، همواره همه چیز از قبل مشخص باشد، استراتژی ورود، استراتژی خروج، لورجی(اهرمی) که قرار است با آن ترید کنید، و مهمتر از اینها فاصله تیک پرافیت و استاپ لاس است. یک پیشبینی موفق از ترید، تریدی است که نسبت سود به ضرر شما در آن در بدترین حالت یک به دو باشد. یعنی در صورتی که به شما خورد، باید دو برابر بیشتر از حالتی سود کنید که در حالت خوردن به استاپ لاس ضرر میکنید. برایتان مثالی میآورم.

فرض کنید در رمز ارز دش (DASH) پیشبینی شما پس از تحلیلهای فراوان این است که قیمت از حدود 90 دلار کنونی، به مقدار 110 دلار قرار است برسد. کاری که باید در این هنگام بکنید، این است که بعد از خریدِ مقدار دلخواه از این رمزارز باید برای آن تیک پرافیتحد سود و استاپ لاسحد ضرر مشخص کنید. اگر پیشبینی شما این باشد که قرار است به 110 دلار برسد، که این مقدار حدود 10% سود میشود، شما بیشتر از 5% حق ضرر کردن ندارید و باید استاپ لاس خود را در 5% ضرر، یعنی مقدار94.5 دلار بگذارید.

نباید با خود بگویید: نه! پایین مییاد، ولی بعدش برمیگرده بالا. این استدلال و پیروی نکردن از قوانین، باعث ضررهای جبران ناپذیری میشود که ممکن است حتی کل سرمایه شما را به باد دهد.

انتخاب لورج (اهرم)

در پست قبلی راجب لورج و معنای آن صحبت کردیم. لورج در بحث کنترل ریسک، مهم ترین مسئله است. ریسک ضرر بیش از 10 درصد در هر تریدی، کاری غیر عقلانی است. اگر شما 1000 دلار دارید و بخواهید با تمام هزار دلار خود، و با لورج 10 ترید کنید، اگر ده درصد قیمت دارایی پایین بیاید، تمام پول شما از دست خواهد رفت. پس باید استاپ لاس خود را روی یک درصد پایینتر از قیمت ورودی خود بگذارید که با ده، تغییرات یک درصدی حکم ده درصد تغییرات را دارد که باعث میشود در صورت یک درصد پایین آمدن شما 10 درصد ضرر کنید.

ترید های دار، بشدت ریسکی و سخت هستند و پیشنهاد من این است که پس از حداقل یک تا دو سال ترید حرفه ای کردن، سمت آن بروید.

انواع تریدر

حال که با مسائل مقدماتی آشنا شدیم، میخواهیم در مورد انواع تریدرهایی که وجود دارند صحبت کنیم. تریدرها معمولا بر اساس مدت زمان باز بودن تریدهای خود(کمی جلوتر توضیح میدهم) به چند دسته تقسیم میشوند.

دسته اول: نگهدارندهها (هودلر HODLER)

این دسته از تریدرها رمزارزی را پیدا میکنند، میخرند و حالا حالاها نگه میدارند. مهم ترین قسمت استراتژی این افراد انتخاب رمزارزی است که تحلیل فاندامنتال خوبی دارد. برای این تریدرها، تغییرات جزیی قیمت مهم نیست و دید بلند مدت دارند. در نتیجه استراتژی باز کردن یا بستن خاصی نیز نمیخواهند. این نوع ترید نسبتا ریسک کمتری به انواع دیگر دارد، و از آن طرف اگر مهارت و تجربه کافی را داشته باشید، با همین روش میتوانید درآمدی هنگفت به جیب بزنید. این روش ممکن است برای سود دهی، از یک ماه تا چندین سال زمان نیاز داشته باشد.

دسته دوم: تریدرهای نوسانی (SWING TRADERS)

این دسته از تریدها، مدام در حال تحلیل و بررسی هستند. کار اصلی تریدرهای نوسانی تحلیل تکنیکال در رمزارزهای گوناگون است و مدام این کار را انجام میدهند تا بتوانند یک نوسان خیلی خوب پیدا کنند. برای آنها مهم نیست که قیمت بیتکوین در حال حاضر چقدر است، برای آنها مهم است که در یک بازه زمانی کوچک،(یک روز تا چند هفته)، کجا قرار است که بیت کوین به مقدار حداکثری نسبی و حداقلی نسبی برسد. آنها پس از بررسیهای خود، سعی میکنند در یک کف نسبی بخرند، و در یک سقف نسبی بفروشند. این روش نسبت به روش قبل تعداد تریدهای بیشتری دارد و ریسک بالاتر، اما در صورت داشتن استراتژی مشخص و دقیق، میتواند سود بیشتری داشته باشد. اکثر تریدرها، جزو این دسته هستند.

دسته سوم: تریدرهای روزانه (DAY TRADER):

پیچیدهترین و سختترین نوع ترید کردن، ترید روزانه است. در این حالت، تریدرها در اول صبح شروع به تحلیل رمزارزهای گوناگون میکنند، چند رمزارز را انتخاب میکنند، و در طول روز چندین ترید در آنها انجام میدهند. این روش نیازمند زمان و دقت زیاد است، و به تحلیلهای دقیق تکنیکال احتیاج دارد، مدیریت ریسک در این روش بسیار سخت است و کنترل و دقت زیادی میطلبد. افرادی که با این روش ترید میکنند، شغل اصلیشان ترید کردن است. در این حالت باید روزانه چندین ساعت روی ترید کردن زمان بگذارید و همواره دقت زیادی به بحث مدیریت ریسک خود داشته باشید.

حال که با مفاهیم تحلیل تکنیکال آشنا شدیم و از مفهوم استراتژی سر در آوردیم، آمادگیهای لازم برای نوشتن ربات تریدر خود را بدست آوردیم. در مقالهی ساخت یک ربات معامله گر ساده، به آموزش ساخت این ربات به کمک زبان برنامه نویسی پایتون و یکی از کتابخانههای مشهور میپردازیم.